Os negociadores também antecipam que a inteligência artificial emergente afetará vários processos de fusões e aquisições em 2024, de acordo com uma pesquisa da Dykema.

- Mais de sete em cada dez (71%) negociadores de M&A esperam no próximo ano adquirir empresas que oferecem recursos de Inteligência Artificial – IA ou que implementam com sucesso soluções de IA, de acordo com um relatório da Dykema.

- Enquanto isso, três em cada quatro líderes de fusões e aquisições preveem que a IA terá um impacto significativo em 2024 nos processos de fusões e aquisições, incluindo análise de risco e fornecimento de novos negócios.

- No entanto, existem vários obstáculos importantes para o uso eficaz das atividades de negociação de IA, incluindo questões de ética e privacidade de dados. A Pesquisa Anual de M&A Outlook da Dykema apresenta as opiniões de 263 profissionais de uma seção transversal de executivos e consultores de M&A.

Uma razão para o forte interesse dos negociadores em comprar empresas focadas em IA é que dois terços deles dizem que a IA generativa fortalecerá o valor das empresas que usam a tecnologia emergente no próximo ano.

Nessa linha, eles relatam que o investimento em automação e IA é uma das três principais tendências que estimulam a atividade de M&A em todos os setores, incluindo serviços financeiros, saúde e manufatura.

“Curiosamente, embora os negociadores tenham expressado reservas sobre inteligência artificial (IA), a esmagadora maioria vê essa tecnologia inovadora como uma potencial bênção tanto para o processo de negociação quanto para a criação de valor empresarial”, diz o relatório Dymeka.

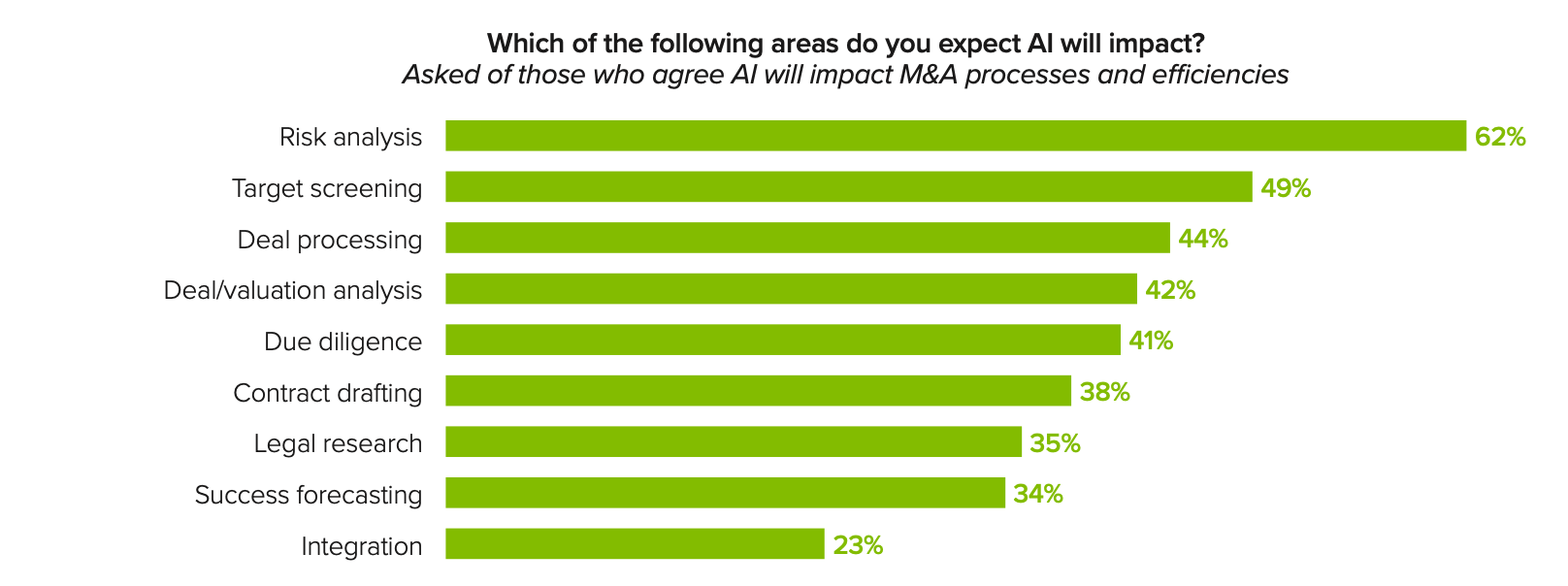

Mais de seis em cada dez entrevistados (62%) veem a IA como susceptível de impactar a análise de risco de fusões e aquisições. Pouco menos da metade dos negociadores pesquisados também acreditam que a IA influenciará processos repetitivos, como triagem de alvos (49%), processamento de negócios (44%) e análise de negócios/avaliação (42%).

Cerca de um em cada três entrevistados (34%) vê a IA como susceptível de impactar a previsão de sucesso, e 23% esperam que a tecnologia melhore a integração das metas de aquisição.

Além disso, algumas empresas já estão implantando IA em diferentes estágios do ciclo de vida de M&A “para acelerar a tomada de decisões, agilizar a due diligence e seleção de empresas-alvo para aquisição ”, de acordo com o relatório Dykema.

No entanto, uma razão pela qual os negociadores podem estar relutantes em ver a IA como amplamente transformadora para M&A é a dificuldade em implementar a tecnologia, diz o relatório da pesquisa.

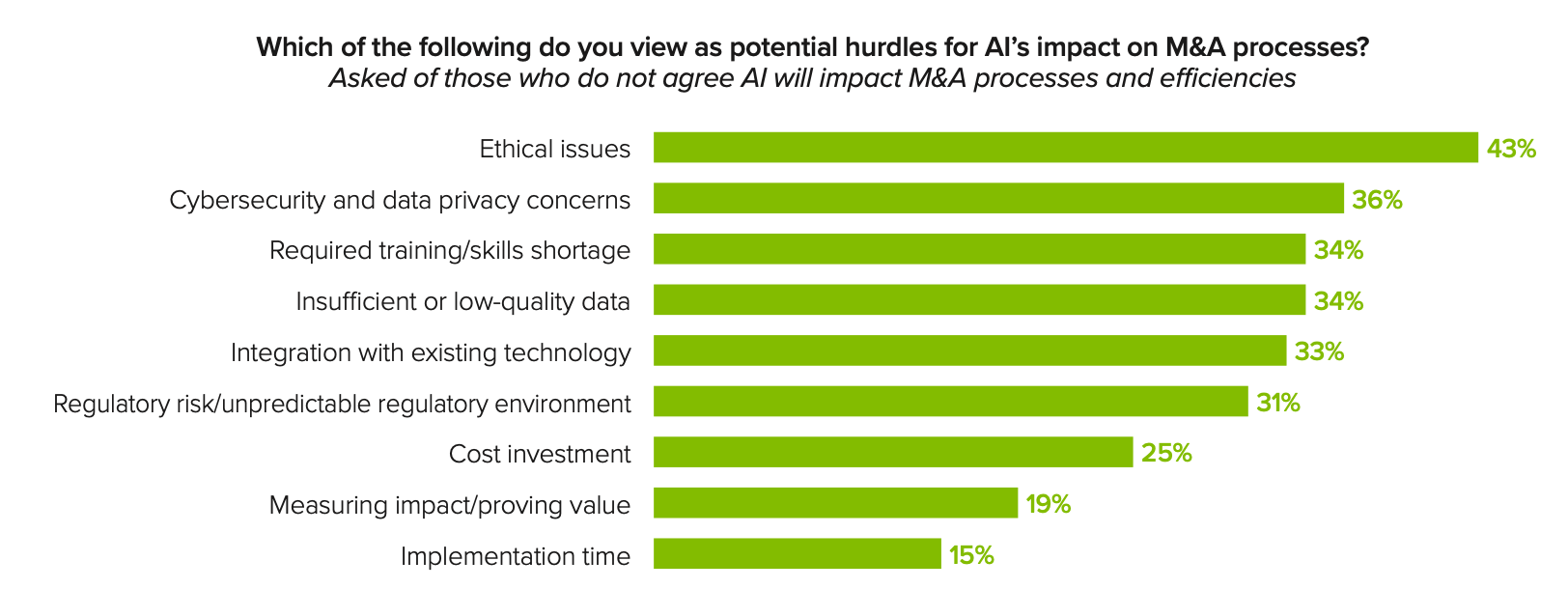

Além disso, 43% dos entrevistados veem as questões éticas como obstáculos à incorporação de IA em processos de fusões e aquisições e 36% destacam preocupações com segurança cibernética e privacidade de dados.

Outros obstáculos de IA citados incluem a escassez de treinamento/habilidades necessárias (34%) e risco regulatório (31%).

“Essas descobertas ressaltam o fato de que a IA—apesar de seu potencial e proeminência no discurso cultural e político—ainda é nascente”, diz o relatório. “Muitas dessas questões precisarão ser abordadas antes que essa tecnologia inovadora veja uma implantação generalizada em todo o cenário de M&A.”

Tamanho do negócio e financiamento

O interesse em IA entre os profissionais de M&A vem à medida que as empresas estão cada vez mais buscando negócios menores e usando acordos de financiamento criativos.

Mais da metade dos entrevistados (52%) esperam que o volume de negócios de mercados de pequeno porte aumente em 2024, e 43% esperam um aumento no volume de negócios no mercado de médio porte.

O relatório define negócios de pequeno mercado como aqueles com um valor total inferior a US$ 100 milhões, e define negócios de mercado médio como aqueles com um valor total entre US$ 100 milhões e US$ 1 bilhão.

Negócios menores são atraentes porque representam menos risco e são mais fáceis de financiar, destaca o relatório Dykema.

Abordagens alternativas de financiamento que os negociadores dizem ter se tornado mais proeminentes como resultado da diminuição da disponibilidade de empréstimos incluem investimentos de ações de terceiros (49%), capital de rollover (41%) e notas do vendedor (35%).

No geral, nove em cada 10 entrevistados dizem que trabalharam em um acordo no último ano com o financiamento do vendedor.

“Para fazer com que esses negócios atinhem a linha de chegada, os executivos começaram a buscar acordos de financiamento alternativos e esperam trabalhar em mais transações com pelo menos algum financiamento do vendedor”, diz o relatório… Leia mais em legaldive 14/11/2023