A

economia global pode estar distante da estagflação dos anos 1970. Mas

da pandemia ao petróleo, a guerra na Ucrânia surge em um momento dos

mais delicados

Por Carolina Riveira

Mais um dia, mais uma revisão de inflação para cima.

Essa tem sido a rotina em 2022. A situação inflacionária no

mundo já vinha instável com variantes da covid-19 e gargalos na cadeia

de suprimentos. Mas a guerra na Ucrânia faz ressurgir com força o debate

sobre a chamada “estagflação” — termo que descreve um cenário de

inflação alta e sem crescimento.

O risco é unir o pior dos dois mundos. Primeiro, as altas históricas

no preço do petróleo e outras commodities chegam a uma economia global

que enfrentava mesmo antes da guerra inflação anormalmente alta. Isso

ocorre nos países desenvolvidos e de forma ainda mais acentuada nos

emergentes (caso do Brasil, que fechou 2021 com inflação em 10,06%, a

terceira maior desde a criação do Plano Real).

E do outro lado, choques de oferta em setores como o de energia podem

frear a retomada que apenas começava a acontecer, após uma pandemia que

matou 6 milhões de pessoas. Enquanto isso, as altas de juros esperadas

para conter a inflação devem inevitavelmente desacelerar a atividade

econômica.

“A guerra entrou para complicar um contexto que já tinha

muita incerteza e riscos, no Brasil e no mundo”, diz a economista

Margarida Gutierrez, professora do Instituto de Pós-Graduação e Pesquisa

em Administração da Universidade Federal do Rio de Janeiro

(Coppead/UFRJ).

Juros nas alturas

O debate já acontecia, aqui e ali, há alguns meses. Mas a resposta na ponta da língua, como a EXAME mostrou em outubro passado,

era mais previsível: com economias avançadas tendo juros muito baixos,

bastaria subir um pouco as taxas e a inflação ficaria controlada sem

choques muito profundos.

Assim, altas nos juros já eram esperadas para 2022 nas economias

desenvolvidas. E no Brasil, onde o Banco Central havia levado a Selic de

2% a mais de 10% em um ano, o plano era começar a encerrar o ciclo de

aumentos, ao mesmo tempo em que esperava-se que a inflação cairia pela

metade, de 10% para a casa dos 5%.

Até que uma guerra surgiu no meio do caminho.

A grande dúvida agora — que o jornal britânico Financial Times chamou

de um “desagradável dilema” — é se os bancos centrais terão de subir

juros de forma muito mais acentuada do que o previsto. O conflito na

Ucrânia já passa de 20 dias, sem um cessar-fogo duradouro à vista.

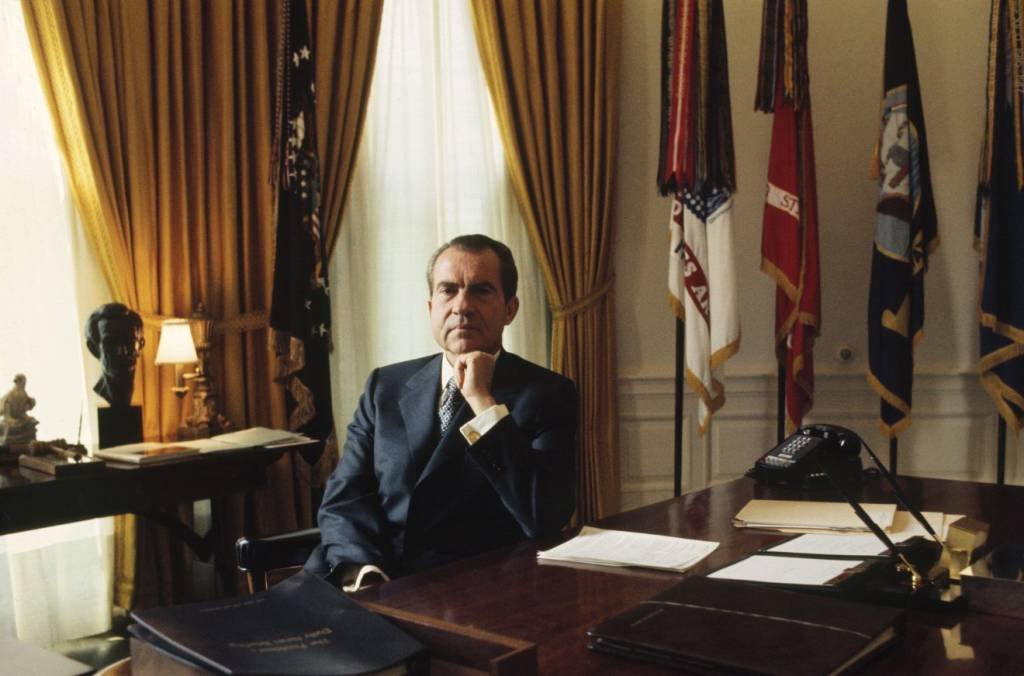

Banco Central: ciclo de altas juros no mundo é esperado com a guerra na Ucrânia (Adriano Machado/Reuters)

Uma das primeiras respostas virá ainda nesta quarta-feira, 16, quando

o Fed, o Banco Central americano, deve aumentar a taxa há anos zerada

entre zero e 0,25%.

Analistas esperam outros seis ou sete aumentos, chegando à casa dos 2,5% e até 3% em 2023 nas projeções.

A inflação americana em janeiro e fevereiro superou 8%, a maior em

quarenta anos — que não se via desde o fim, inclusive, da chamada

“Grande Inflação” nos anos 1970, um período clássico de estagflação.

Em março, os números devem piorar ainda mais, com a gasolina batendo recordes, quase a US$ 5 o galão.

As cenas de filas nos postos americanos vistas nos últimos dias são

quase nostálgicas da estagflação dos anos 1970. O mesmo aconteceu no

Brasil, após a Petrobras anunciar aumento de 19% na gasolina e 25% no

diesel, depois de 57 dias tentando segurar as altas.

O uso da definição de estagflação, no entanto, é polêmico

entre economistas para descrever os riscos do cenário atual. “Não avalio

que o termo é apropriado neste momento, nem aqui nem no mundo”, diz

Alexandre de Ázara, do banco suíço UBS.

O economista aponta que a projeção de crescimento do PIB brasileiro,

por exemplo, tem sido revisada para cima, perto de 0,5%, o que não

indica um cenário de recessão à vista.

“O que temos é um choque inflacionário, ponto. Houve um grande choque

global de alimentos e energia, e com essa nova alta de commodities,

temos mais um choque inflacionário em cima do anterior. Nossa visão é

que isso vai exigir uma resposta de política monetária”, diz.

Para o Brasil, Azará defende altas mais bruscas do Copom na Selic

neste momento, como dois aumentos de 1,5 ponto nas próximas duas

reuniões (em vez de três aumentos de um ponto, uma opção mais amena).

É o petróleo, estúpido

Como hoje, a gota d’água na estagflação dos anos 1970 foi o petróleo,

com as guerras no Oriente Médio e o posterior embargo dos países

produtores da região contra os EUA por seu apoio a Israel. Com os

choques, deu-se uma crise de oferta global e o preço do barril disparou.

Fila para abastecer em Maryland, em 1974:

período da "Grande Inflação" nos EUA (Universal History

Archive/Universal Images Group/Getty Images)

Desta vez, o risco é novamente uma disrupção nas cadeias de energia,

uma vez que a Rússia é o terceiro maior produtor de petróleo e líquidos

do mundo. O país foi proibido de vender petróleo e gás aos EUA, por

exemplo, e outras sanções também vêm impedindo investimentos em energia

russa.

A situação na Europa é especialmente delicada porque a Rússia fornece

40% do gás da União Europeia, mais de um terço do petróleo e metade do

carvão. Além de aumentar o custo de vida da população, os preços altos

impactarão a indústria de forma ampla, um sinal vermelho para o

crescimento. Enquanto isso, a inflação na zona do euro supera os 5% e

deve passar de 6% ou mais com a guerra.

Mas há uma série de argumentos que analistas têm usado para apostar

que o risco atual não deve chegar ao ápice da estagflação clássica. Um

dos principais é que bancos centrais teriam aprendido a lição e vão

subir juros e praticar política monetária mais contracionista antes de a

inflação sair do controle, ou o fato de a economia ser hoje menos

dependente de petróleo de uma só região.

Brasil e EUA, por exemplo, não estavam entre os maiores produtores

nos anos 1970, mas viram suas produções alavancarem nas últimas décadas,

com o pré-sal brasileiro e o gás de xisto americano.

Essa diferença, diz Gutierrez, da UFRJ, é crucial para que o risco de

estagflação hoje seja menor, assim como os juros baixos pelo mundo.

“Hoje, nos EUA, por exemplo, há mais 'gordura para queimar' e espaço

para subir juros. Há riscos, mas não se compara ainda ao que foi nos

anos 1970”, diz a economista.

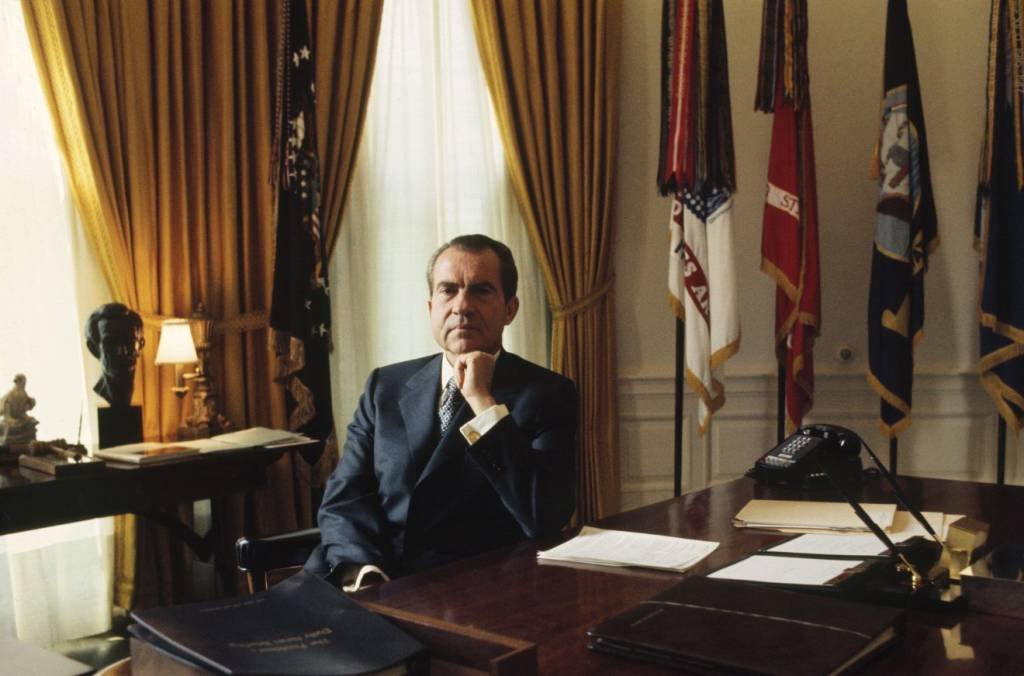

Nixon: medidas econômicas criticadas levaram ao descontrole de preços (Don Carl STEFFEN/Gamma-Rapho/Getty Images)

Outro dos fatores que desencadearam a crise foram amplos custos dos

governos americanos com a guerra no Vietnã e — dos necessários aos

eleitoreiros — gastos sociais nos governos Johnson e Nixon. Nixon

terminaria controlando preços, desvalorizando o dólar e forçando o Fed a

abaixar juros antes de a crise estourar, o que se provou um erro.

Esses gastos têm sido, no limite, comparados com os da pandemia na

lista de riscos. Mas nos EUA, os juros chegaram a beirar os 20% nos anos

1970, e mesmo assim, com inflação acima de 10%, cenário por ora

inimaginável hoje.

O desafio em dobro no Brasil

No Brasil, a estagflação dos anos 1970 trouxe ainda seu caos

particular, com os problemas estruturais do “milagre econômico” na

ditadura militar aparecendo de vez, como o alto endividamento em dólar.

Naquela época, a inflação chegava a 20%, mas iria para perto dos 100%

até o final da década mesmo com juros altos (levando à subsequente

década perdida dos anos 1980).

Agora, o país tem reservas em dólar e uma economia e dívida mais

estabilizadas. Um dos desafios, porém, é que os choques globais chegam

em momento especialmente delicado, lembra André Biancarelli, diretor do

Instituto de Economia da Unicamp.

“Temos uma economia que há cinco, seis anos, está carente de

motores de crescimento, a recuperação tem sido muito anêmica, esse é um

problema que permanece. E com a guerra, adicionam-se a isso muitas

camadas de incerteza”, diz Biancarelli, que aponta que o mundo tem visto

um “nível de inflação latino-americana, mas em economias

desenvolvidas".

Emprego: massa de rendimento da população

brasileira caiu desde o fim do Auxílio Emergencial, mesmo com quedas no

desemprego (Jorge Rosenberg/Reuters)

Para o cenário de inflação do Brasil, o desemprego tem caído, mas não

se compara aos cenários folclóricos de EUA e Europa, com funcionários

pedindo demissão ou barganhando aumentos em meio ao grande número de

vagas abertas.

Por aqui, a massa de rendimento medida pelo IBGE inclusive diminuiu, o

que indica que muitos brasileiros têm aceitado empregos informais ou

com salário inferior, tornando a inflação especialmente trágica. Na

última vez que houve inflação acima de 10%, em 2015, o desemprego era

também menor.

A inflação que se viu em 2021 foi sobretudo de oferta, o que é

preocupação para 2022 e 2023 se houver altas em demanda. Para Ázara, do

UBS, é importante que o BC não “deixe as expectativas deteriorarem”.

Como sempre é um risco para economias emergentes, um aumento brusco

nos juros nos EUA e Europa também levaria a uma desvalorização do real,

com mais inflação. A alta das commodities, entre outros fatores, levou ao “rali” do real nas últimas semanas, mas a situação pode mudar em um piscar de olhos, somada também a riscos fiscais e incerteza eleitoral no Brasil em 2022.

Posto de gasolina: aumento global dos preços pressiona custo de vida dos brasileiros (André Lessa/Exame)

Após a Petrobras aumentar os preços dos combustíveis, o boletim Focus

desta semana já trouxe a projeção de inflação para 2022 em quase um

ponto percentual maior, a 6,45% (após ter começado o ano em 5%).

“Para o Brasil, não vejo que as commodities, sozinhas, podem dar conta”, diz Biancarelli, da Unicamp.

“Ainda que o Brasil não seja diretamente afetado pela guerra —

com exceção dos fertilizantes —, minha visão é que o saldo em 2022 até

agora é muito mais negativo do que positivo.”

Por outro lado, chegar verdadeiramente a uma "estagflação"

significaria que o Brasil e o mundo, no pior dos cenários, poderiam ver

retração no crescimento e aumento do desemprego ao mesmo tempo em que os

preços sobem descontroladamente. Isso ainda não é um fato.

O Fundo Monetário Internacional foi categórico neste mês ao afirmar

que a Rússia, sim, pode estar a dias de um calote na dívida, mas que isso não deve levar a uma crise financeira global.

A aposta por ora é que o mundo em 2022 é muito diferente do que era em

1970, e que haverá desaceleração, embora não um completo descontrole

como há 40 anos.

As incertezas, ainda assim, estão longe de acabar. E os reflexos para

os cidadãos em todo o mundo, principalmente os mais pobres, seguirão

sendo uma infeliz realidade que governos terão de trabalhar para

amenizar.

https://exame.com/economia/estagflacao-crise-guerra-ucrania/