A decisão do Copom (Comitê de Política Monetária) do Banco Central pela manutenção na taxa de juros

em 15% ao ano já era esperada pelos agentes do mercado, sendo a maior

expectativa pelo comunicado do Comitê. E foi justamente a indicação, no

final do documento, que chamou a atenção dos analistas.

O

Copom antecipou que, caso o cenário atual seja mantido, deve-se iniciar

o ciclo de afrouxamento da taxa de juros na próxima reunião, em 17 e 18

de março, ainda que com “serenidade”. “Havia diversas opções possíveis

na mesa, mas os membros do comitê escolheram a mais clara possível,

voltando a usar o ‘forward guidance'”, diz Flávio Serrano,

economista-chefe do Banco Bmg. “O grande destaque vem no último

parágrafo, no qual o Banco Central sinaliza de forma bastante explícita,

e essa é a surpresa”, afirma Bruno Perri, economista-chefe e

sócio-fundador da Forum Investimentos.

Com a decisão, diz Pedro

Ros, CEO da Referência Capital, “o Copom transfere o centro da análise

do nível da taxa para a expectativa sobre o próximo movimento”. Assim,

agora agentes de mercado se dividem sobre a magnitude do possível corte,

de 0,25 ponto percentual, como veem os que acham que o Copom manterá a

“cautela”, ou de 0,50 ponto percentual, aposta entre os que avaliam que

os indicadores darão espaço para um corte maior.

“Em

ambiente de inflação menor e transmissão da política monetária mais

evidentes, a estratégia envolve calibração do nível de juros. O Comitê

antevê, em se confirmando o cenário esperado, iniciar a flexibilização

da política monetária em sua próxima reunião, porém reforça que manterá a

restrição adequada para assegurar a convergência da inflação à meta. O

compromisso com a meta impõe serenidade quanto ao ritmo e à magnitude do

ciclo, que dependerão da evolução de fatores que permitam maior

confiança no atingimento da meta para a inflação no horizonte relevante

para a condução da política monetária”, diz o trecho do comunicado do

Copom.

“No último parágrafo, o Banco Central dá pistas do que é o

plano de voo. Fala abertamente que antevê que o ciclo de redução da taxa

Selic deve ser iniciado na próxima reunião”, destaca Rafael Cardoso,

economista-chefe do Banco Daycoval. O banco mantém sua projeção de um

corte de 0,25 ponto percentual para a próxima reunião, na mesma

magnitude na seguinte, para depois ampliar esse corte e cegar a 12% no

final do ano. De acordo com o Boletim Focus, levantamento semanal feito

pelo Banco Central com agentes do mercado, a projeção é de que a Selic

chegue ao final de 2026 a 12,5%.

O

economista Pablo Spyer, do conselho da Ancord, também aponta para a

sinalização feito pelo Copom. “Promoveu uma mudança relevante na

comunicação ao indicar, de forma explícita, a intenção de iniciar o

ciclo de cortes de juros já na próxima reunião. Ao antecipar a

flexibilização, o Banco Central oferece um forward guidance (orientação

futura) claro, mas cuidadosamente condicionado, reforçando que o

compromisso com a meta impõe cautela quanto ao ritmo e à magnitude dos

cortes”. Para Spyer, a mensagem é de que o ciclo de aperto terminou, mas

o ciclo de afrouxamento será conduzido com serenidade.

Roberto

Padovani, economista-chefe do BV, diz que o cenário projetado pelo banco

se mantém, de um corte em ‘ritmo cauteloso’ de 0,25 ponto percentual,

com a taxa encerrando em 12% este ano. Já Serrano, do Banco Bmg, projeta

um corte de 0,50 ponto percentual na reunião de março, “mesmo o Copom

indicando uma maior cautela em relação ao possível ritmo de ajuste”.

Na

Austing Rating a projeção também é de um corte de 0,50 p.p. em março,

com projeção de uma Selic a 11,50% no fim de 2026. “Apesar do tom

cauteloso, que para alguns pode sinalizar uma redução tímida de apenas

0,25 p.p., para a Austin Rating o Comitê terá condições mais seguras

para um corte de 0,5 p.p, com ciclo contínuo desse ritmo até a última

reunião de 2026. Ainda assim, o comunicado deixou claro que há riscos na

conjuntura atual e que, desvios no cenário base, podem gerar mudanças

no posicionamento do Comitê”, pontua a análise assinada pelos

economistas Alex Agostini e Rodolpho Sartori.

Esta foi a primeira

reunião do Copom em 2026 e a quinta consecutiva sem alteração – “o que

reforma a estratégia de evitar uma flexibilização prematura que possa

comprometer o processo de ancoragem das expectativas”, diz Lucca

Macieira, analista de Mercado da Victrix Capital.

A reunião do Copom no Brasil coincidiu com a decisão de juros também nos Estados Unidos, a chamada Super Quarta. Por lá, a taxa também foi mantida,

mas sem unanimidade entre os membros do comitê, o Fomc. Dos 12 membros

do Fomc (equivalente ao Comitê de Política Monetária no Brasil), 10

votaram pela manutenção, incluindo o presidente Jerome Powell. Outros

dois membros votaram pela redução de 0,25 ponto percentual na taxa.

A

taxa de juros é o principal instrumento de política monetária para o

direcionamento da inflação à meta. A meta definida pelo CMN (Conselho

Monetário Nacional) é de 3%, com margem de tolerância de 1,5 ponto

percentual para mais ou para menos, ou seja, entre 1,5% e 4,5% ao

ano. Na análise do Copom, os membros apontam para a expectativa da

inflação ainda acima da meta, apesar do recuo nas últimas leituras.

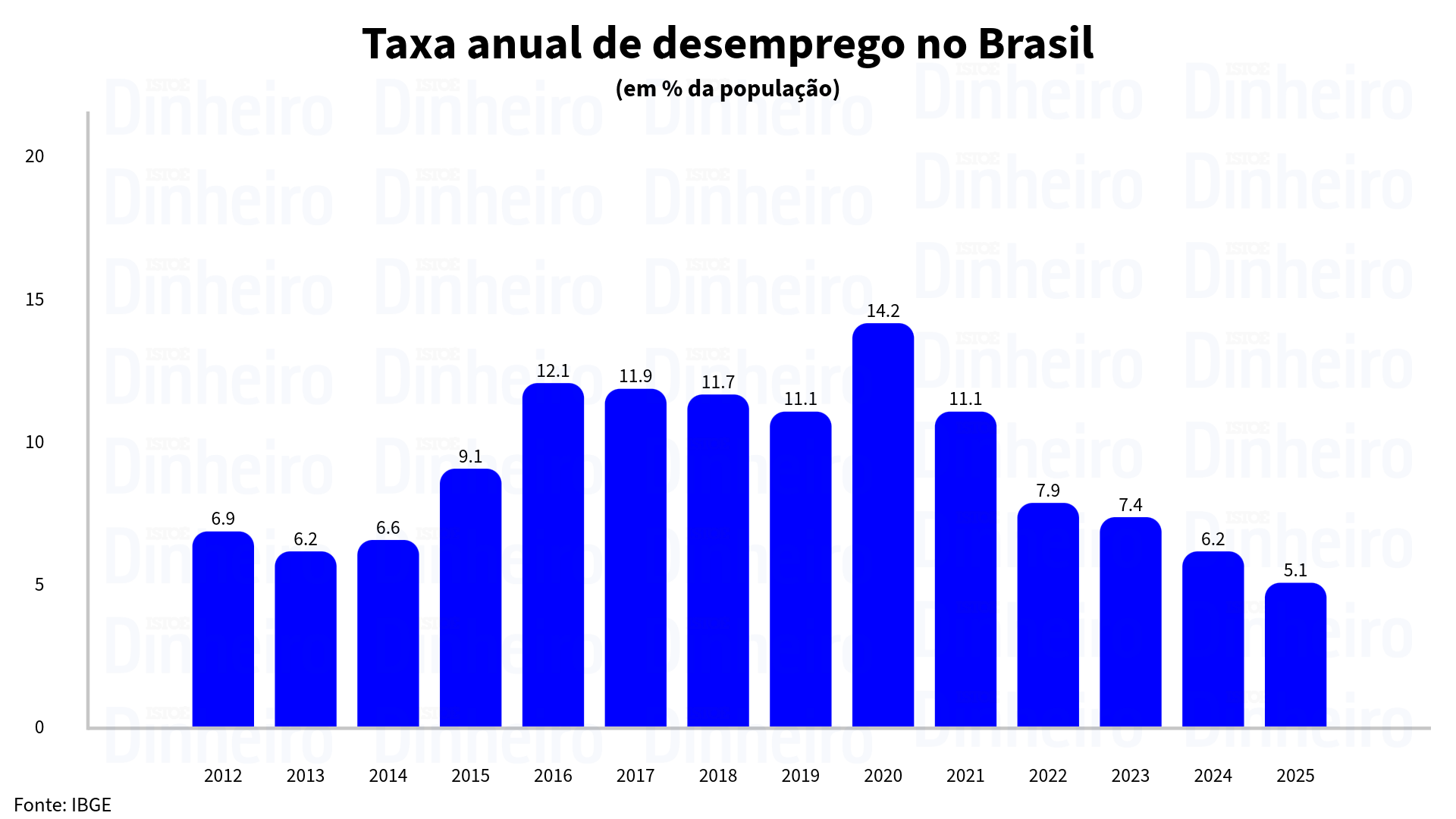

Além

do índice inflacionário, o Comitê também analisa outros indicadores,

como taxa de emprego, cenário fiscal, atividade econômica e cenário

externo. “Devemos continuar observando a Selic em patamar bastante

contracionista apesar do início do ciclo de cortes. Pelo menos para esse

ano e após isso, claro que existe um fator eleitoral e isso tende a

afetar bastante próximas decisões”, observa Perri, da Forum

Investimentos.

Leia a íntegra do comunicado do Copom

O

ambiente externo ainda se mantém incerto em função da conjuntura e da

política econômica nos Estados Unidos, com reflexos nas condições

financeiras globais. Tal cenário exige cautela por parte de países

emergentes em ambiente marcado por tensão geopolítica.

Em

relação ao cenário doméstico, o conjunto dos indicadores segue

apresentando, conforme esperado, trajetória de moderação no crescimento

da atividade econômica, enquanto o mercado de trabalho ainda mostra

sinais de resiliência. Nas divulgações mais recentes, a inflação cheia e

as medidas subjacentes seguiram apresentando arrefecimento, mas

mantiveram-se acima da meta para a inflação.

As

expectativas de inflação para 2026 e 2027 apuradas pela pesquisa Focus

permanecem em valores acima da meta, situando-se em 4,0% e 3,8%,

respectivamente. A projeção de inflação do Copom para o terceiro

trimestre de 2027, atual horizonte relevante de política monetária,

situa-se em 3,2 % no cenário de referência (Tabela 1).

Os

riscos para a inflação, tanto de alta quanto de baixa, seguem mais

elevados do que o usual. Entre os riscos de alta para o cenário

inflacionário e as expectativas de inflação, destacam-se (i) uma

desancoragem das expectativas de inflação por período mais prolongado;

(ii) uma maior resiliência na inflação de serviços do que a projetada em

função de um hiato do produto mais positivo; e (iii) uma conjunção de

políticas econômicas externa e interna que tenham impacto inflacionário

maior que o esperado, por exemplo, por meio de uma taxa de câmbio

persistentemente mais depreciada. Entre os riscos de baixa, ressaltam-se

(i) uma eventual desaceleração da atividade econômica doméstica mais

acentuada do que a projetada, tendo impactos sobre o cenário de

inflação; (ii) uma desaceleração global mais pronunciada decorrente do

choque de comércio e de um cenário de maior incerteza; e (iii) uma

redução nos preços das commodities com efeitos desinflacionários.

O

Comitê segue acompanhando os impactos do contexto geopolítico na

inflação brasileira, e como os desenvolvimentos da política fiscal

doméstica impactam a política monetária e os ativos financeiros,

reforçando a postura de cautela em cenário de maior incerteza. O cenário

segue sendo marcado por expectativas desancoradas, projeções de

inflação elevadas, resiliência na atividade econômica e pressões no

mercado de trabalho.

O Copom decidiu manter a taxa básica

de juros em 15,00% a.a., e entende que essa decisão é compatível com a

estratégia de convergência da inflação para o redor da meta ao longo do

horizonte relevante. Sem prejuízo de seu objetivo fundamental de

assegurar a estabilidade de preços, essa decisão também implica

suavização das flutuações do nível de atividade econômica e fomento do

pleno emprego.

O cenário atual, marcado por elevada

incerteza, exige cautela na condução da política monetária. O Comitê

avalia que a estratégia em curso tem se mostrado adequada para assegurar

a convergência da inflação à meta. Em ambiente de inflação menor e

transmissão da política monetária mais evidentes, a estratégia envolve

calibração do nível de juros. O Comitê antevê, em se confirmando o

cenário esperado, iniciar a flexibilização da política monetária em sua

próxima reunião, porém reforça que manterá a restrição adequada para

assegurar a convergência da inflação à meta. O compromisso com a meta

impõe serenidade quanto ao ritmo e à magnitude do ciclo, que dependerão

da evolução de fatores que permitam maior confiança no atingimento da

meta para a inflação no horizonte relevante para a condução da política

monetária.

Votaram por essa decisão os seguintes membros

do Comitê: Gabriel Muricca Galípolo (presidente), Ailton de Aquino

Santos, Gilneu Francisco Astolfi Vivan, Izabela Moreira Correa, Nilton

José Schneider David, Paulo Picchetti e Rodrigo Alves Teixeira.